量检市值管理第217期(融客市值管理297期)

2019年12月11日上市股份银行估值信息

数据来源:三季报

从资产来看,浦发银行在各大上市银行中排名尚可。根据2019年三季报披露,浦发银行的总资产6.79万亿元,约比招商银行少9%,乍一看两者资产规模还在同一水平线上。然而,虽然资产相差不大,但两者的总营收与净利润相去甚远。前三季度招行的营业收入达到2485亿元,高出浦发银行50%以上;同时,招行的净利润高达772.39亿元,远高于浦发银行的483.5亿元。 通过比较几家上市股份银行在过去9年中的ROE,可以更为直观的看出招商银行与其他银行之间的差距。从2011年至今几乎所有的银行ROE都处于下行通道,仅有招商银行一家一直保持ROE高于15%。大部分银行的ROE在2015—2016这两年跌到了15%以下。

数据来源:三季报

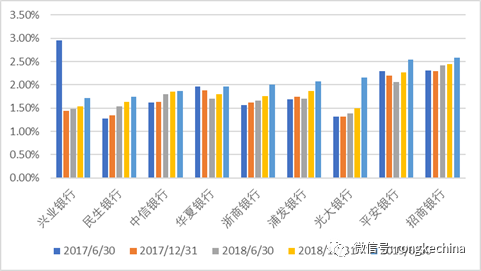

深究高不良的原因,不得不提一下浦发银行成都分行事件。根据银监会在官网上发布的文章,浦发银行成都分行大案的大致情况如下:浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。监管部门指出:“这是一起浦发银行成都分行主导的有组织的造假案件,涉案金额巨大,手段隐蔽,性质恶劣,暴露出浦发银行成都分行内控严重失效、片面追求业务规模的超高速发展、合规意识淡薄等诸多问题。该案也反映出浦发银行总行对分行长期不良贷款为零等异常情况失察、考核激励机制不当、轮岗制度执行不力、对监管部门提示的风险重视不够等问题。”这件事的结果是浦发银行收获了一张4.3亿元的大罚单,同时2017年浦发银行对西部地区计提了资产减值损失223.88亿元,同比增长144%,而西部地区的利润总额也从2016年的盈利41.28亿元,转为2017年亏损122.24亿元。目前来看,浦发银行仍然在消化成都分行事件带来的影响,不良率自然也居高不下。正如监管部门所言,成都分行事件显示出的浦发银行内控问题之大令人担忧,造假竟然造出了零不良率,公司内控未免也过于不专业了。

浦发银行溢价协同及行业偏离情况

从2010年至今,浦发银行的溢价协同基本上是长期为负,同时行业偏离大部分时候为负,说明公司价值一直在增长,但市场一直不愿意给予其估值溢价,公司的经营并未受到投资者的认可。随着我国经济增长放缓,银行业竞争加剧,行业ROE明显放缓,市场估值整体下降。银行躺着赚钱的时代已经过去了,银行管理者的经营理念与管理水平必须要与时俱进,才能取得经营上的成功。招商、平安与宁波银行均是靠着差异化竞争取得了高于行业平均的增长,因此获得了市场的高估值;事实上,对于当下的浦发银行而言,最重要的是提高管理水平,并找到最适合自己的道路,深耕价值端才是最为有效的市值管理方法。